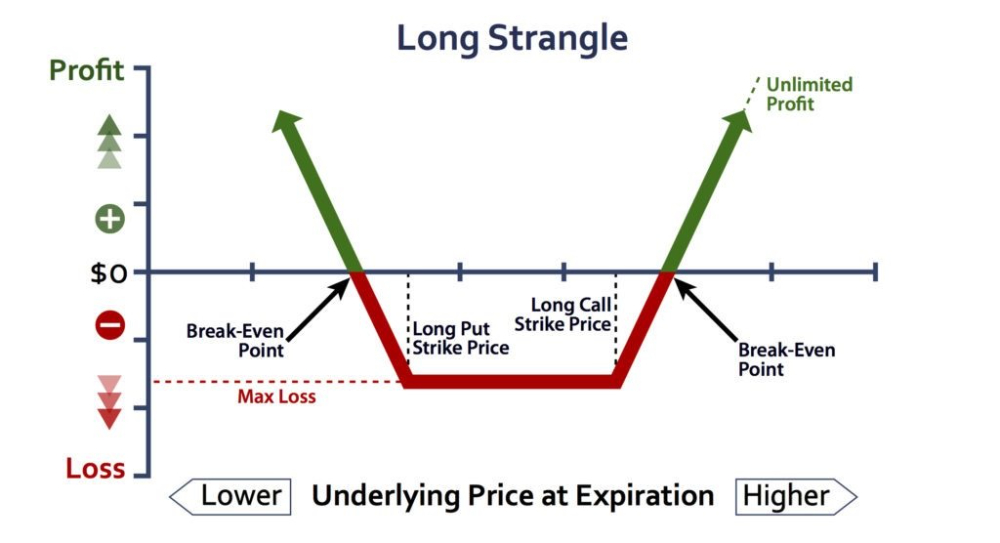

استرانگل جز استراتژی های نوسانی محسوب می شود به عبارتی از صعود و یا نزول سهام می توان سود به دست اورد. در حقیت با ایجاد یک تعدیل ساده در استرادل به وجود می اید

به این ترتیب که خرید قرارداد کال و پوت با قیمت های اعمال متفاوت صورت می گیرد

پیاده سازی:

خرید اختیار فروش با اعمال کمتر + خرید اختیار خرید با اعمال بیشتر

دارای قیمت اعمال متفاوت ولی تاریخ سر رسید یکسان

جهت کاهش هزینه استراتژی معمولا ترجیح بر ان است که قراردادهای در زیان(OTM) انتخاب شوند. و به همین دلیل ان را نسبت به استرادل کم ریسک تر تلقی می کنند اما باید در نظر داشته باشید نقاط سر به سری در استرانگل در یک دامنه ی وسیع تری قرار می گیرد و چنانچه سهم جهش حرکتی نداشته باشد و قیمت در محدوده قیمتی بین دو اعمال باقی بماند طعم حداکثر زیان که همان از دست دادن پرمیوم های پرداختی می باشد را خواهید چشید و در حقیقیت بدترین حالت در این استراتژی است که ممکن است اتفاق بیافتد.

محاسبات ضروری :

حداکثر ریسک یا زیان = مجموع پرمیوم های پرداختی

نقطه سر به سری پایین = قیمت اعمال قرارداد پوت - حداکثر ریسک یا زیان

نقطه سر به سری بالا = قیمت اعمال قرار داد کال + حداکثر ریسک یا زیان

گاتس (Guts)

گاتس با تعدیل استرانگل به وجود می اید اما این تعدیل ان را گرانتر می کند زیرا به خرید قراردادهای در سود می پردازد و طبیعتا پرمیوم های پرداختی در قراردادهای در سود بالاتر است . و قیمت اعمال قرارداد پوت بیشتر از قیمت اعمال قرارداد کال می باشد

نکات تکمیلی

- در استراتژی های نوسانی مثل استرادل و استرانگل مهم است که دارایی پایه به صورت انفجاری در یک جهت حرکت کند ولی جهت آن اهمیت ندارد.

- توجه به فاصله قیمت دو اعمال همچنین درصد رشد و یا افت سهم تا معامله گر وارد سود شود اهمیت دارد

- هنگامی که شایعات پیرامون سهمی افزایش می یابد معمولا معاملات ان نیز تحت تاثیر قرار می گیرد حالا فرض کنید طی اعلام یک گزارش شرکتی و یا خبری خاص معامله گر می داند زمان اتفاق افتادن حرکت قیمتی در سهام مورد نظر زیاد دور نخواهد بود

سه فرضیه در ذهنش شکل می گیرد

- خبر یا گزارش منتشر شده موجب حرکت قیمتی در جهت رشد قیمت می شود

- خبر یا گرارش منتشر شده منجبر به حرکت در جهت مخالف می شود

- خبر یا گزارش موجب حرکتی خاص در سهام نشود

بسته به شدت و قدرت خبر و یا گزارش معامله گر باید تصمیم بگیرد چه استراتژی را از بین استراتژی های نوسانی اتخاذ کند.

روند صعودی که صرفا یه واکنش تکینیکالی محسوب می شود با روند صعودی که با خبر عرضه محصولات یکجای شرکتی شکل می گیرد از لحاظ قدرتی که در حرکت قیمت ها دارند متفاوت است بنابراین لازم است مجموع ارزش زمانی که برای ان در نظر می گیر ید متفاوت باشد. خبری که می تواند سهم را تا 40 درصد حرکت دهد هزینه 10 درصدی را جبران می کند اما با واکنش تکینیکالی که 5درصد به حرکت سهم کمک می کند صرف هزینه 10 درصدی معقول نمی باشد و یا در این شرایط استراتژی استرانگل را اتخاذ کنید که فاصله قیمت سهم تا سر به سری شما 20 درصد باشد طبیعتا به زیان شما ختم خواهد شد

شورت استرانگل short strangle

چنانچه سرمایه گذار تا زمان سر رسید انتظار حرکتی خاص را نداشته باشد و یک محدوده قیمتی برای آن متصور باشد می تواند با فروش یک قرار داد کال و یک قرارداد پوت با قیمت های اعمال متفاوت ، از پرمیوم های دریافتی سود بدست اورد

نکات :

- توجه کنید در شورت استرانگل به دلیل وجود دو پوزیشن فروش دو مبلغ وجه تضمین از شما بلوکه می شود و طبیعتا سرمایه درگیر شما افزایش می یابد .

- حداکثر سود شما مجموع دو پرمیوم دریافتی می باشد . پس لازم است سود خود را نسبت به سرمایه درگیر و زمان مانده تا سر رسید بسنجید

- بهترین زمان برای اجرای این استراتژی اواخر سررسید می باشد

- چنانچه جهش حرکتی رخ دهد و قیمت فراتر از محدوده دو اعمال و نقاط سر به سری شود سرمایه گذار وارد زیان خواهد شد

در دیده بان سایت آپشن باز ، بخش کدهای اماده در ساخت ستون و فیلتر . کد ایجاد ستون و ایجاد فیلتر برای لانگ استرانگل و شورت استرانگل قرار داده شده است .

اموزش نحوه فعال سازی کدهای اماده در دیده بان سایت آپشن باز