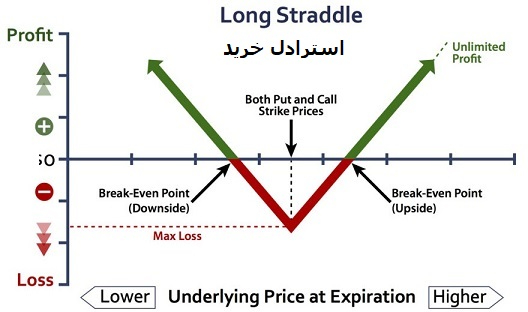

یک استراتژی معاملاتی دو طرفه، در بازار آپشن که فارغ از ریزشی یا صعودی بودن بازار، باعث سود میشود

استراتژی متقارن استرادل ( Straddle) در فارسی به معنی «هر دو طرف قضیه را گرفتن»، «بیطرف ماندن»، «سوگیری نکردن»، «هر پا را در یک سو قرار دادن» است.

این استراتژی در مواقعی اجرا میشود که انتظار نوسان شدیدی در سهم پایه داشته باشیم. فرضاً شما منتظر گزارش شش ماهه شرکت فولاد هستید اما نمیدانید محتوای آن چه است و در نتیجه چه تاثیری بر قیمت سهم دارد، یا فرضاً میدانید که انتخابات ایالات متحده بزودی برگزار میشود اما نمیدانید برنده آن و در نتیجه تاثیر آن بر بورس ما چه خواهد بود.

شما مایلید چه روند سهم صعودی باشد چه نزولی از آن سود کسب کنید. به کمک استراتژی استرادلِ خرید، میتوانید پوزیشنی بگیرید که چه قیمت بالا برود چه پایین سود کنید.

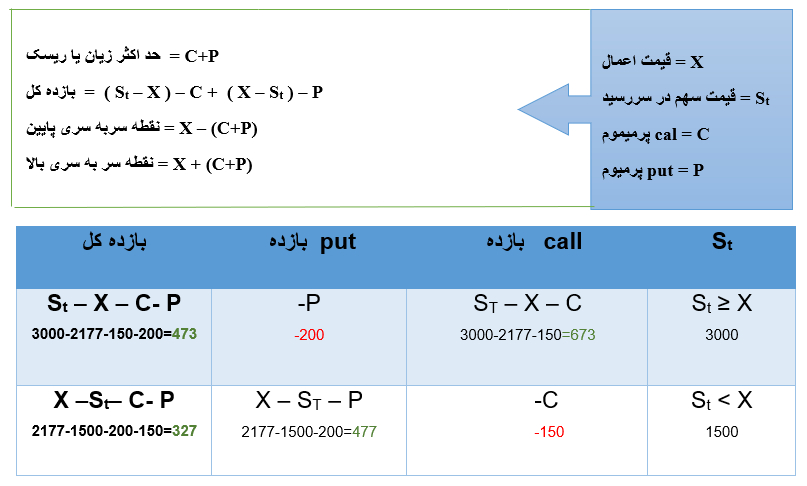

پیاده سازی :

خرید اختیار خرید + خرید اختیار فروش

دارای تاریخ سر رسید و قیمت اعمال یکسان

به عنوان مثال :

قیمت فعلی فولاد 2,133 تومان است.

شما در طرف تقاضای قرارداد آپشن از نوع «اختیار خرید» قرار میگیرید و فرضاً 150 تومان (وجه پرمیموم) به طرف عرضهکننده قرارداد میدهید تا با شما تعدادی قرارداد «ضفلا8089» به سررسید 99/08/28 با قیمت اعمال 2,177 ببندد. (اختیار خرید بی تفاوت ATM )

اگر 2 قرارداد (2000) ضرب در اندازه قرارداد، با وجه پرمیوم 150 تومان بخرید، مجموع هزینه ای که پرداخت کردید 300 هزار تومان می شود

2×1000×150=300000

همزمان با خرید آپشن از نوع «اختیار خرید» باید در طرف تقاضای قرارداد آپشن از نوع «اختیار فروش» هم قرار بگیرید و فرضاً 200 تومان (وجه پرمیموم) به طرف عرضهکننده قرارداد دهید تا با شما تعدادی قرارداد «طفلا8089» به سررسید 99/08/28 با قیمت اعمال 2,177 ببندد . ( اختیار فروش بی تفاوت ATM )

اگر 2 قرارداد، با وجه پرمیوم 200 تومان بخرید، ضربدر (اندازه قرارداد) کنید، مجموع هزینه ای که پرداخت کرده اید 400 هزار تومان می شود

2×1000×200=400000

در این صورت اگر قیمت سهم در تاریخ سررسید رشد کرده باشد و بیشتر از 2,527 (قیمت اعمال + جمع پرمیوم های پرداختی) تومان بشود، مثلا 3 هزار تومان بشود، قرارداد کال شما در سود است و شما اختیار دارید قرارداد را اعمال کنید و سهم فولاد را به قیمت 2,177 تومان (قیمت اعمال) از طرف مقابل بخرید، بعد به قیمت 3 هزار تومان در بازار نقدی بفروشید. بازار صعودی بود و شما سود کردید.

و اگر قیمت سهم در تاریخ سررسید افت کند، و کمتر از1,827 (قیمت اعمال - جمع پرمیوم های پرداختی) تومان بشود، مثلاً 1500 تومان شود، شما اختیار دارید قرارداد پوت را اعمال کنید و سهم را به قیمت 2,177 تومان (قیمت اعمال) به او بفروشید. به عبارتی از بازار نقدی به قیمت 1500 میخرید و به قیمت 2,177 به میفروشید. بازار نزولی بود و باز هم شما سود کردید.

نکات :

- این استراتژی برای مواقعی است که پیشبینی دارید نوسان شدیدی در قیمت سهم رخ میدهد ولی نمیدانید در چه جهتی است، اما میخواهید از آن منتفع شوید.

- در صورتی که سهم نوسان شدیدی نکند و در محدوده ی قیمت اعمال فرضا 2,177 تومان مثال قبل بماند، حداکثر زیان شما همان وجه پرمیومی خواهد بود که برای خرید قراردادها پرداخت کرده اید، یعنی 300 هزار تومان برای 2 قرارداد اختیار خرید و 400 هزار تومان برای 2 اختیار فروش، جمعاً 700 هزار تومان.

- استرادلِ خرید احتمال ضرر محدود (نهایتاً به اندازه وجه پرمیوم) و سود نامحدود دارد.

- توجه کنید باید آپشنهایی نزدیک به قیمت فعلی سهم بخرید. هر تعداد آپشن از نوع اختیار خرید، خریدید، همان تعداد آپشن از نوع اختیار فروش هم باید بخرید.

- قیمت اعمال هر دو قرارداد و تاریخ سررسید هم باید یکسان باشد. برای مثال ضفلا8089 و معادل آن طفلا8089 .

- بسته به تعداد آپشنی که میخرید و وجه پرمیومی که میدهید، در صورت نوسان شدید سهم( سهم در حال نوسان در یک محدوده ی قیمتی می باشد و در یک کانال مشخص بین سقف و کف جابه جا میشود) میتوانید سودهای عظیمی کسب کنید.

- سرمایه گذار برای اخذ این استراتژی همواره باید مبلغ خاصی را به عنوان هزینه پرداخت کند

از طریق فرمول نویسی و تابع قراردادهای هم گروه (OptionSE) به قراردادهای با اعمال بالاتر و پایین تر دسترسی دارید و امکان محاسبه بیشترین ضرر، ، سر به سری و ... برای استراتژی استرادلِ خرید وجود دارد .

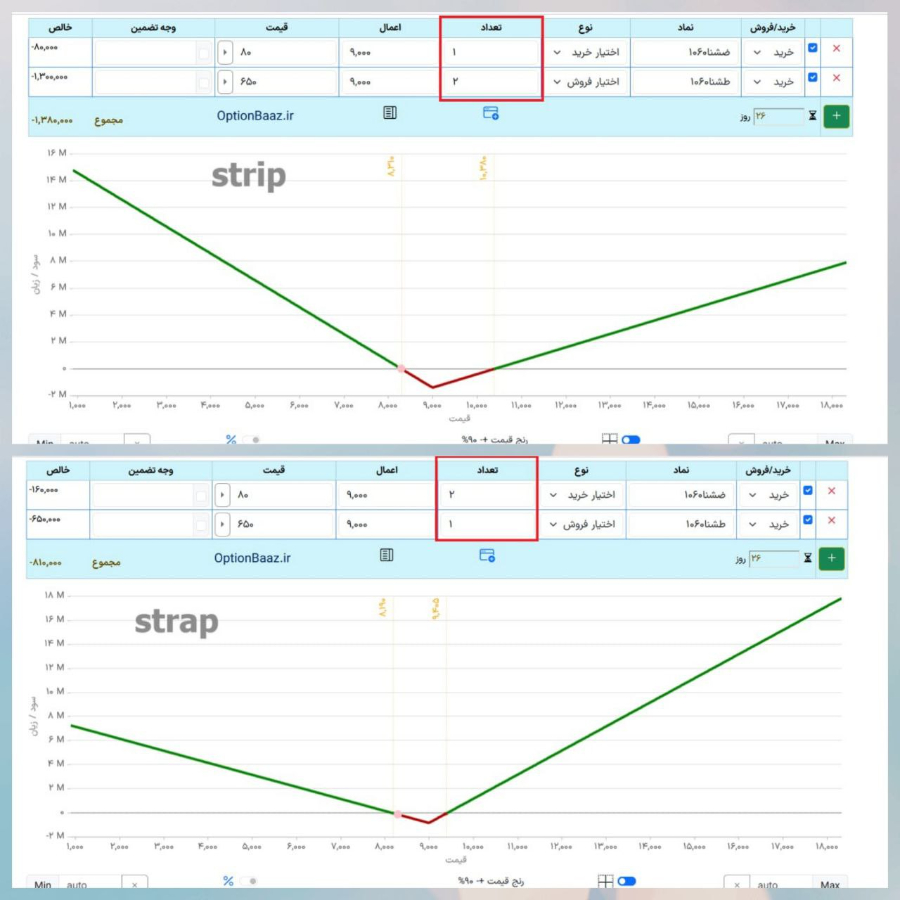

استراتژی استراپ strap و استریپ strip

این دو استراتژی با ایجاد تعدیلاتی ساده در استرادل بوجود می ایند . بنابر این علاوه بر اینکه جز استراتژی های نوسانی هستند . قواعد استرادل بر ان ها حاکم می باشد.

به عبارت ساده تر می توانید با توجه به تمایلاتی که در صعود یا نزول بازار وجود دارد استرادل را بهینه کرد و با تغییر نسبت های خرید تعدیل مورد نظر را بوجود اورد.

به عنوان مثال در استریپ نظر سرمایه گذار بیشتر بر روی کاهش قیمت است با تغییر نسبت های خرید (1:2) خرید 2 قرارداد پوت و ا قرارداد کال پایه های استراتژی استریپ را اجرا می کند.

در استراپ نیز سرمایه گذار با خرید 2قرارد کال و یک قرار داد پوت انتظار یک جهش قیمتی رو به بالا را دارد. به عبارتی درصدی که به صعود سهم اختصاص می دهد بیشتر از درصدی است که برای نزول پیش بینی می کند

✨

تهیه و تنظیم: محیا حسین زاده