استراتژی کانورژن (Conversion) یکی از استراتژیهای آربیتراژی در بازار اختیار معامله است که هدف آن کسب سود با ریسک بسیار پایین میباشد. این استراتژی معمولاً توسط بازارگردانان و معاملهگران حرفهای به کار گرفته میشود و اساس آن بر پایهی بهرهبرداری از اختلافات قیمتی جزئی بین اختیار خرید، اختیار فروش و دارایی پایه استوار است. بهترین رویکرد پس از پیادهسازی این استراتژی، نگهداری آن تا تاریخ سررسید است.

🌟در بازارهای مالی کارا، قیمت اختیار خرید، اختیار فروش و دارایی پایه از طریق رابطهای به نام “برابری اختیار خرید و فروش” (Put-Call Parity) به هم مرتبط هستند. با این حال، گاهی اوقات به دلیل نوسانات بازار، عدم تقارن اطلاعاتی یا کارایی پایینتر بازار، قیمتها از این رابطه نظری منحرف میشوند. استراتژی کانورژن دقیقاً از همین انحرافات قیمتی برای کسب سود بدون ریسک (یا کمریسک) بهره میبرد.

چه زمانی استراتژی کانورژن جذاب میشود؟

اگرچه ساختن یک معامله کاملاً بدون ریسک (آربیتراژ خالص) همیشه ممکن نیست، اما شرایطی وجود دارد که این استراتژی را جذابتر میکند

- قیمتگذاری نادرست: زمانی که قیمت اختیار فروش (Put) نسبت به اختیار خرید (Call) با همان قیمت اعمال و تاریخ سررسید، “ارزانتر” از حد تئوریک قیمتگذاری شده باشد. این وضعیت ممکن است در بازارهای صعودی یا زمانی که تقاضا برای اختیار خرید بیشتر از اختیار فروش است، بیشتر رخ دهد.

- وجود نقدشوندگی: برای اجرای موفقیتآمیز، هر سه جزء استراتژی (سهام، اختیار خرید و اختیار فروش) باید نقدشوندگی کافی داشته باشند تا بتوان معاملات را به سرعت و با قیمتهای مطلوب انجام داد.

- زمان تا سررسید: داشتن زمان بیشتر تا سررسید میتواند فرصتهای بیشتری برای بروز اختلافات قیمتی ایجاد کند، هرچند هزینه نگهداری موقعیت (مانند هزینه مالی خرید سهام) نیز افزایش مییابد.

خریددارایی پایه

+

فروش قرارداد کال

+

خرید قرارداد پوت

قراردادها باید دارای سررسید یکسان باشند

قراردادها دارای قیمت اعمال یکسان می باشند

منطق و مکانیزم عملکرد

ترکیب موقعیت “فروش اختیار خرید” و “خرید اختیار فروش” با قیمت اعمال و سررسید یکسان، یک موقعیت “فروش مصنوعی سهم” (Synthetic Short Stock) در قیمت اعمال ایجاد میکند. که پوزیشنی خنثی نسبت به حرکت قیمت است به عبارتی دیگر در مجموع دو موقعیت(خرید سهام و فروش مصنوعی سهام)، اثر یکدیگر را خنثی میکنند

⚡توجه داشته باشین که این ترکیب متفاوت از هج ساده می باشد .

در یک هج ساده، هدف صرفاً کاهش ریسک است، اما در استراتژی کانورژن، هدف ایجاد یک معامله آربیتراژی است که در آن:

- ریسک حرکت قیمت سهام به طور کامل خنثی میشود

- سود از ناهماهنگی قیمتگذاری اختیارات و سهام حاصل میشود

- بازده نهایی معامله مشابه یک سرمایهگذاری با درآمد ثابت است

خرید اختیار فروش (Long Put): این موقعیت به شما حق فروش سهم در قیمت اعمال را میدهد و به عنوان یک بیمه در برابر کاهش قیمت سهم عمل میکند. اگر قیمت سهم در سررسید کمتر از قیمت اعمال باشد، شما از این اختیار استفاده کرده و سهم خود را به قیمت اعمال میفروشید.

فروش اختیار خرید (Short Call): این موقعیت شما را متعهد میکند که در صورت افزایش قیمت سهم بالاتر از قیمت اعمال، سهم خود را به قیمت اعمال به خریدار اختیار خرید بفروشید. پریمیوم دریافتی از فروش این اختیار، به نوعی هزینه خرید اختیار فروش (بیمه) را جبران میکند یا از آن بیشتر است.

خرید دارایی پایه (Long Stock): این موقعیت، تعهد شما در فروش اختیار خرید را پوشش میدهد. اگر اختیار خرید اعمال شود، شما سهم لازم برای تحویل به خریدار را در اختیار دارید.

نتیجه نهایی در سررسید

صرف نظر از اینکه قیمت سهم در تاریخ سررسید بالاتر یا پایینتر از قیمت اعمال باشد، نتیجه نهایی برای مجری استراتژی کانورژن (تقریباً) یکسان خواهد بود:

1. اگر قیمت سهم در سررسید > قیمت اعمال

- اختیار خرید فروخته شده (Short Call) توسط خریدار اعمال میشود. شما سهمی را که قبلاً خریدهاید، به قیمت اعمال تحویل می دهید

- اختیار فروش خریداری شده (Long Put) بیارزش منقضی میشود.

نتیجه: سهم در قیمت اعمال فروخته شد.

2. اگر قیمت سهم در سررسید < قیمت اعمال:

- اختیار خرید فروخته شده (Short Call) توسط خریدار اعمال نمیشود و منقضی میشود.

- شما اختیار فروش خریداری شده (Long Put) خود را اعمال میکنید و سهمی را که قبلاً خریدهاید، به قیمت اعمال به فروشنده اختیار فروش میفروشید.

نتیجه: سهم در قیمت اعمال فروخته شد.

نقش بازارگردانها و تأثیر بر پویایی بازار

بازارگردانها با بهکارگیری استراتژیهای آربیتراژی مانند کانورژن (Conversion)، کانورژن معکوس (Reverse Conversion) و اسپرد جعبهای (Box Spread)، نقشی حیاتی در اکوسیستم بازار اختیار معامله ایفا میکنند. این فعالیتها دو نتیجه اصلی به همراه دارد:

1. کسب سود کمریسک: هدف اصلی بازارگردان از این استراتژیها، کسب سودهای کوچک اما با درجه اطمینان بالا از طریق بهرهبرداری از ناهماهنگیهای قیمتی کوتاهمدت بین دارایی پایه و قراردادهای اختیار معامله مرتبط با آن است. این سود از ماهیت آربیتراژی استراتژی (قفل کردن تفاوت قیمت) ناشی میشود، نه از پیشبینی جهت حرکت بازار.

2. افزایش کارایی و نقدشوندگی بازار: اقدامات بازارگردان در حین اجرای این استراتژیها مستقیماً به نفع سایر فعالان بازار تمام میشود به دلیل

- تأمین طرف مقابل معاملات: وقتی بازارگردان برای اجرای کانورژن، اختیار خرید (Call) میفروشد، در واقع عرضه این قرارداد را برای معاملهگرانی که دیدگاه صعودی دارند و مایل به خرید آن هستند، فراهم میکند.

- ایجاد تقاضا: همزمان، با خرید دارایی پایه و خرید اختیار فروش (Put)، بازارگردان تقاضا برای این دو ابزار ایجاد کرده و به نقدشوندگی آنها کمک میکند.

- کاهش اسپرد (اختلاف قیمت خرید و فروش): فعالیت مداوم بازارگردانها و رقابت بین آنها معمولاً به کاهش فاصله بین بهترین قیمت پیشنهادی خرید و فروش (Bid-Ask Spread) منجر میشود که هزینه معاملات را برای همه کاهش میدهد.

رابطه بازارگردان و معاملهگر خرد ، یک بازی برد-برد؟

نکته کلیدی این است که بازارگردان با اجرای استراتژی کانورژن، به طرف مقابل خود «آسیب» نمیزند. او صرفاً بر اساس محاسبات دقیق آربیتراژی عمل میکند.

سود محدود و کمریسک برای بازارگردان: سود بازارگردان از این معامله، همانطور که گفته شد، به اختلاف جزئی اولیه قیمتها محدود است و ریسک آن نیز عمدتاً به اجرا و هزینههای معاملاتی خلاصه میشود.

پتانسیل سود (یا زیان) بالا برای طرف مقابل: معاملهگری که اختیار خرید (Call) را از بازارگردان میخرد (طرف مقابل در بخش Short Call استراتژی کانورژن)، این کار را با دیدگاه صعودی نسبت به سهم انجام میدهد. اگر پیشبینی او درست باشد و قیمت سهم به شدت افزایش یابد، این معاملهگر میتواند سود قابل توجهی کسب کند. نکته جالب اینجاست که سود بالای این معاملهگر، به معنی زیان بازارگردان نیست؛ زیرا موقعیت فروش اختیار خرید بازارگردان توسط خرید سهم پایه کاملاً پوشش داده شده است. بازارگردان از افزایش قیمت سهم نه سودی میبرد و نه زیانی

بنابراین، بازارگردان با فراهم کردن نقدشوندگی و طرف مقابل، به معاملهگران دیگر (چه خرد و چه بزرگ) امکان میدهد تا دیدگاههای خود را در بازار پیاده کنند، در حالی که خود سود کمریسکی از ناکارآمدیهای قیمتی لحظهای کسب میکند.

مثال

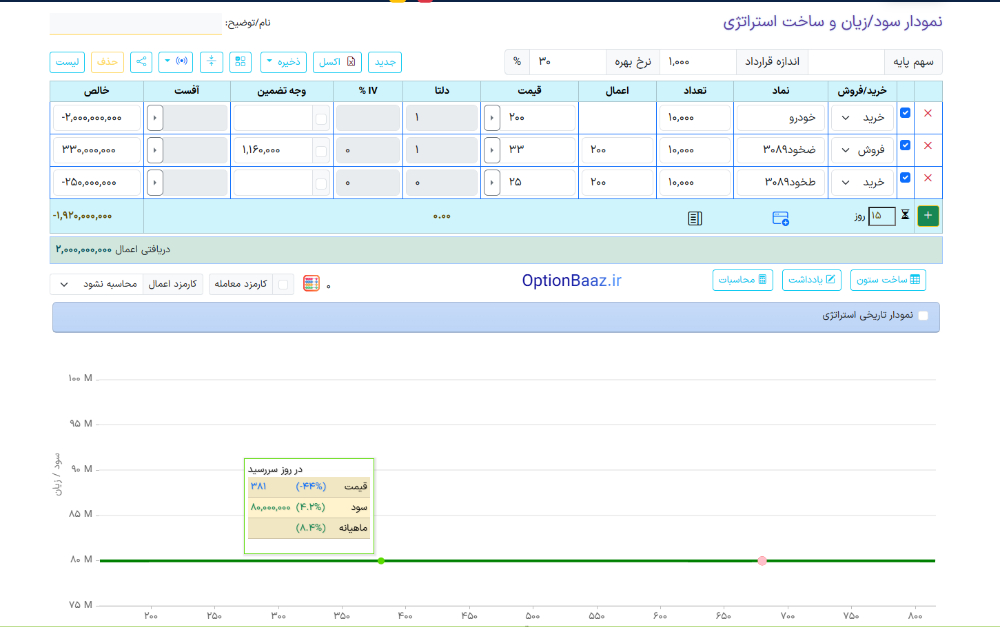

فرض کنید شما موقعیت کانورژنی را با این شرایط اتخاذ می کنید.

- فروش 10 هزار قرارداد اختیار خرید (ضخود7075 با قیمت اعمال 200) و دریافت پرمیوم 33 تومان برای هر قرارداد

- خرید 10 هزار قرارداد اختیار فروش (طخود7075 با قیمت اعمال 200) با پرداخت پرمیوم 25 تومان برای هر قرارداد

- خرید 10 میلیون سهم خودرو در قیمت 200 تومان برای هر سهم

| شرح |

محاسبات |

| سناریو اول: قیمت سهم بالاتر از قیمت اعمال (مثلاً 250 تومان) |

- خریدار اختیار خرید، قرارداد را اعمال میکند

- شما سهام خود را با قیمت 200 تومان میفروشید

- اختیار فروش شما بیارزش منقضی میشود

|

| سناریو دوم: قیمت سهم پایینتر از قیمت اعمال (مثلاً 150 تومان) |

- اختیار خرید بیارزش منقضی میشود

- شما اختیار فروش خود را اعمال میکنید

- سهام خود را به قیمت 200 تومان میفروشید

|

| سود به ازای هر سهم |

(200 - 200) + (33 - 25) = 8 تومان |

| مبلغ سرمایهگذاری |

(200 × 10,000,000) - ((33 - 25) × 10,000 × 1,000) = 1,920,000,000 تومان |

| سود کل |

10,000,000 * 8 = 80,000,000 تومان |

| درصد سود |

80,000,000 \1,920,000,000 = 4.2% |

.

✔️در بخش دیده بان سایت، فرمول ایجاد ستون و فیلتر استراتژی جهت فعال سازی در اختیار کاربران قرار داده شده است.

✨

تهیه و تنظیم: محیا حسین زاده