در دنیای پیچیده و پر از فرصتهای اختیار معامله، اصطلاحات و استراتژیهای متنوعی وجود دارد. یکی از این اصطلاحات که بارِ ریسک بالایی را با خود حمل میکند، واژه “Naked” یا “برهنه” است.

اما این اصطلاح دقیقاً به چه چیزی اشاره دارد؟ و چرا معاملهگران تازهکار باید با احتیاط فراوان به آن نزدیک شوند؟

Naked چیست؟

به زبان ساده وقتی در مورد یک موقعیت “Naked” یا “برهنه” در اختیار معامله صحبت میکنیم، منظور ما صرفاً “فروش” یک قرارداد اختیار معامله (چه اختیار خرید Call و چه اختیار فروش Put) نیست. اینجاست که تفاوت آن با اصطلاح “Short” آشکار میشود.

اصطلاح “Short” در دنیای مالی به معنای “فروش” (در مقابل “Long” به معنای خرید) به کار میرود و نشاندهنده جهت معامله شماست یعنی اینکه شما قرارداد را فروختهاید . وقتی میگویید “من پوزیشن Short call دارم” صرفاً دارید میگویید که آن قرارداد Call را فروختهاید. این اصطلاح به خودی خود هیچ اشارهای به اینکه آیا شما در برابر ریسک این فروش ، پوششی ایجاد کردهاید یا خیر، نمیکند.

اما واژه “Naked” یک لایه معنایی بسیار مهمتر و حیاتی به این “موقعیت Short” اضافه میکند: اینکه این موقعیت فروش فاقد هرگونه پوشش (Hedge) یا محافظت در برابر حرکت نامطلوب و شدید قیمت دارایی پایه است. این پوشش نداشتن هسته اصلی و دلیل اصلی پرریسک بودن استراتژیهای Naked است.

بنابراین، در حالی که هر موقعیت “Naked” لزوماً یک موقعیت “Short” (فروش) است، اما هر موقعیت “Short” لزوماً “Naked” نیست. شما میتوانید یک موقعیت Short Call داشته باشید که در واقع بخشی از یک “Covered Call” باشد، و یا هر استراتژی دیگری که به نحوی این فروش رو را هج کرده باشد. در چنین حالتی، موقعیت فروش شما “پوششداده شده” است، نه “برهنه”.

پس، این اصطلاح “Naked” است که به طور خاص نبود پوشش را برجسته میکند و نشان میدهد که فروشنده قرارداد در معرض ریسک کامل و بدون محافظت ناشی از نوسانات شدید قیمت دارایی پایه قرار دارد. این “پوشش نداشتن” است که این استراتژیها را تا این حد پرمخاطره میسازد و آنها را برای معاملهگران حرفهای و باتجربه مناسبتر میکند.

بیایید ببینیم چرا این اصطلاح برای خریدار (Long) به کار نمیرود:

برخلاف تصور برخی، این اصطلاح هرگز برای اشاره به خرید یک قرارداد اختیار معامله به کار نمیرود. خرید ساده یک اختیار خرید به عنوان "Long Call" و خرید ساده یک اختیار فروش به عنوان "Long Put" شناخته میشود و ریسک آنها محدود به مقدار پرمیوم پرداختی است.

فروشنده :

وقتی شما یک قرارداد اختیار معامله را میفروشید (چه Call و چه Put)، در ازای دریافت پرمیوم، یک "تعهد" را میپذیرید. این تعهد، در صورت اعمال شدن قرارداد توسط خریدار، شما را مجبور به انجام کاری میکند.

⚠️ ریسک نامحدود: اگر قیمت دارایی پایه به شدت در خلاف جهت پیشبینی فروشنده حرکت کند، اندازه ضرر میتواند بسیار بیشتر از پرمیوم دریافتی باشد و به طور تئوری هیچ سقفی نداشته باشد.

که این یعنی فروشنده هیچ دارایی یا موقعیت دیگری ندارد که بتواند این ریسک بزرگ و بالقوه فاجعهبار ناشی از "تعهد" خود را پوشش دهد.

خریدار:

وقتی شما یک قرارداد اختیار معامله را میخرید (چه Call و چه Put)، شما "حق" را میخرید، نه "تعهد". شما مجبور به انجام هیچ کاری نیستید؛ شما صرفاً حق دارید که در صورت تمایل و سودآوری (در زمان سررسید)، قرارداد را اعمال کنید.

✅ ریسک محدود: حداکثر ضرری که یک خریدار اختیار معامله میتواند متحمل شود، دقیقاً برابر با مبلغ پرمیومی است که برای خرید قرارداد پرداخت کرده است.

اگر بازار در خلاف جهت انتظار او حرکت کند، او صرفاً قرارداد را اعمال نمیکند و اجازه میدهد که بیارزش منقضی شود. او هیچ تعهدی ندارد که بتواند منجر به ضرر بیشتر از پرمیوم شود.

در اینجا تعهد و ریسک نامحدود در برابر حق و ریسک محدود قرار میگیرد

بنابراین مفهوم "عدم پوشش" به آن معنای پرخطر و هشداردهنده که برای فروشنده وجود دارد، برای خریدار بیمعنی است. موقعیت خریدار به خودی خود، از نظر حداکثر ضرر، "پوششداده شده" محسوب میشود.

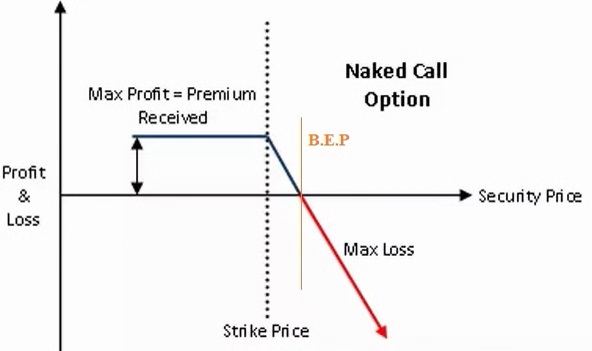

دیدگاه و هدف دراجرای استراتژی Naked Call

دیدگاه (Outlook): چشمانداز در این استراتژی معمولاً نزولی (Bearish) یا خنثی متمایل به نزولی است. فروشنده بر این باور است که قیمت دارایی پایه تا تاریخ سررسید، یا کاهش قابل توجهی خواهد یافت و یا حداقل افزایش قابل توجهی نخواهد داشت و در نهایت در زمان سررسید، برابر یا کمتر از قیمت اعمال باقی خواهد ماند.

هدف اصلی: هدف اصلی رایتر، کسب پرمیوم دریافتی در زمان فروش قرارداد است. او امیدوار است که قرارداد اختیار خرید “بیارزش” منقضی شود، یعنی قیمت دارایی پایه در سررسید زیر قیمت اعمال باقی بماند، و در نتیجه خریدار قرارداد خود را اعمال نکند. در این صورت، پرمیوم دریافتی به طور کامل به سود فروشنده تبدیل میشود.

شما میتوانید قبل از تاریخ سررسید، موقعیت Naked Call خود را با خرید مجدد (Buying to Close) یک قرارداد اختیار خرید با همان مشخصات (دارایی پایه، قیمت اعمال، تاریخ سررسید) ببندید.

- اگر پیشبینی شما درست بوده و ارزش قرارداد کاهش یافته (مثلاً قیمت سهم کم شده)، میتوانید آن را با قیمتی کمتر از پرمیوم دریافتی بخرید و مابهالتفاوت آن، سود شما خواهد بود.

- اگر پیشبینی شما غلط بوده و ارزش قرارداد افزایش یافته (و شما نمیخواهید ریسک ضرر نامحدود را بپذیرید)، میتوانید آن را با قیمتی بالاتر از پرمیوم دریافتی بخرید تا جلوی ضرر بیشتر را بگیرید. این در واقع خروج با ضرر از معامله است.

💡محاسبات مورد نیاز استراتژی

حد اکثر زیان = به صورت تئوریک “نامحدود” است

حد اکثر سود = پرمیوم دریافتی

نقطه سر به سری =قیمت اعمال + پرمیوم

دیدگاه و هدف دراجرای استراتژی Naked put

دیدگاه (Outlook): چشمانداز در این استراتژی معمولاً صعودی (Bullish) یا خنثی متمایل به صعودی است. فروشنده Put بر این باور است که قیمت دارایی پایه تا تاریخ سررسید، یا افزایش قابل توجهی خواهد یافت و یا حداقل کاهش قابل توجهی نخواهد داشت و در نهایت در زمان سررسید، برابر یا بالاتر از قیمت اعمال باقی خواهد ماند.

هدف اصلی: هدف اصلی رایتر ، کسب پرمیوم دریافتی در زمان فروش قرارداد است. او امیدوار است که قرارداد اختیار فروش “بیارزش” منقضی شود، یعنی قیمت دارایی پایه در سررسید بالای قیمت اعمال باقی بماند، و در نتیجه خریدار قرارداد خود را اعمال نکند. در این صورت، پرمیوم دریافتی به طور کامل به سود فروشنده تبدیل میشود.

هدف ثانویه (در برخی موارد): برخی معاملهگران این استراتژی را با این نیت اجرا میکنند که در صورت کاهش قیمت و اعمال شدن قرارداد، مایل به خرید سهام با قیمت اعمال باشند. به عبارت دیگر، آنها از این استراتژی به عنوان راهی برای تلاش برای خرید سهام با قیمتی پایینتر از قیمت فعلی بازار استفاده میکنند، در حالی که در این مسیر پرمیوم نیز دریافت میکنند. این در این حالت باید “اختیار فروشی را بفروشید که علاقه مند به مالکیت در آن قیمت هستید.”

نکته

فروشنده اختیار معامله، مانند شرکت بیمه، در ازای دریافت حق بیمه (پرمیوم)، ریسک مشخصی را برای مدت زمان محدودی میپذیرد. خریدار، حق بیمه را میپردازد تا در صورت وقوع یک رویداد ناگوار (برای Put: کاهش قیمت زیر قیمت اعمال، برای Call: افزایش قیمت بالای قیمت اعمال) از او حمایت شود. فروشنده امیدوار است که این رویداد رخ ندهد تا بتواند حق بیمه را به عنوان سود نگه دارد.

.

شما میتوانید قبل از تاریخ سررسید، موقعیت Naked Put خود را با خرید مجدد (Buying to Close) یک قرارداد اختیار فروش با همان مشخصات (دارایی پایه، قیمت اعمال، تاریخ سررسید) ببندید.

- اگر پیشبینی شما درست بوده و ارزش قرارداد کاهش یافته (مثلاً قیمت سهم زیاد شده)، میتوانید آن را با قیمتی کمتر از پرمیوم دریافتی بخرید و مابهالتفاوت آن، سود شما خواهد بود.

- اگر پیشبینی شما غلط بوده و ارزش قرارداد افزایش یافته (و شما نمیخواهید ریسک ضرر بزرگ را بپذیرید)، میتوانید آن را با قیمتی بالاتر از پرمیوم دریافتی بخرید تا جلوی ضرر بیشتر را بگیرید. این در واقع خروج با ضرر از معامله است.

💡محاسبات مورد نیاز استراتژی

حد اکثر زیان = این ضرر میتواند بسیار بزرگ باشد به خصوص برای سهام با قیمت اعمال بالا. ریسک اصلی عملیاتی، نیاز به سرمایه زیاد برای پذیرش اجباری سهام (Assignment) در قیمت اعمال و همچنین مارجین کال از سوی کارگزار است.

حد اکثر سود = پرمیوم دریافتی

نقطه سر به سری =قیمت اعمال- پرمیوم

ویژگی ها و مخاطرات معاملات Naked

1. ریسک ذاتی بسیار بالا: این اصلیترین ویژگی معاملات برهنه است. به دلیل نداشتن موقعیت پوششدهنده در دارایی پایه، فروشنده اختیار معامله در معرض ریسک قابل توجهی قرار میگیرد.

2. نیاز به وجه تضمین (مارجین) اولیه و پویایی آن : اگرچه ممکن است این وجه تضمین اولیه کمتر از سرمایه لازم برای خرید کامل دارایی پایه باشد اما نکته در اینجا پویایی وجه تضمین است. وجه تضمین مورد نیاز برای موقعیتهای نیکید به شدت تحت تأثیر حرکت قیمت دارایی پایه و تغییرات نوسانات بازار قرار دارد. با حرکت قیمت علیه موقعیت شما (افزایش برای Naked Call، کاهش برای Naked Put) و همچنین افزایش نوسانات ضمنی (Implied Volatility)، وجه تضمین مورد نیاز شما افزایش مییابد.

3. کسب پرمیوم (Premium): انگیزه اصلی ورود به معاملات نیکید، کسب درامد از فروش اختیار معامله است. در صورت انقضای بیارزش قرارداد، کل پرمیوم به سود فروشنده تبدیل میشود.

4.بهرهمندی از گذر زمان (Time Decay / Theta): گذر زمان به نفع فروشنده اختیار معامله است. با نزدیک شدن به تاریخ سررسید، ارزش زمانی قرارداد (Time Value) کاهش مییابد. این پدیده که با نماد تتا سنجیده میشود، باعث میشود در صورت ثابت ماندن سایر عوامل، ارزش قرارداد فروخته شده کاهش یابد و این به نفع فروشنده Naked است.

5.چنانچه بدون توجه به نقدشوندگی قرارداد وارد معامله شوید در شرایط نامساعد خروج از موقعیت می تواند دشوار باشد همچنین افزایش وجه تضمین در این شرایط از دغدغه های معامله گر خواهد بود

مدیریت فعال معاملات نیکید (Naked)

مدیریت فعال یک ضرورت مطلق برای معاملهگران Naked است. این مدیریت شامل چندین لایه نظارت، برنامهریزی و اقدام است

نظارت مستمر و دقیق

- نظارت مستمر بر قیمت دارایی پایه ، ارزیابی عوامل مؤثر بر قیمت مانند اخبار بازار و شرایط اقتصادی و ارزش اختیار معامله و نسبتهای یونانی (Greeks)

نقاط توقف زیان (Stop-Loss Points)

- قبل از ورود به معامله، باید دقیقاً مشخص کنید که در چه قیمت دارایی پایه، چه مقدار زیان یا چه میزان افزایش در ارزش قرارداد فروخته شده، از موقعیت خارج خواهید شد. پایبندی قاطع به این نقاط برای محدود کردن ضررهای فاجعهبار حیاتی است.

اهداف سود (Profit Targets)

- مشخص کردن اینکه در چه سطحی (مثلاً وقتی پرمیوم به میزان معینی کاهش یافت یا بخش قابل توجهی از آن کسب شد) برای قفل کردن سود از موقعیت خارج میشوید.

استراتژی خروج در شرایط اضطراری

- داشتن برنامهای برای اقدام در صورت وقوع رویدادهای ناگهانی و شدید (مثل اخبار بسیار بد/خوب یا شکاف قیمتی).

تعدیل یا مدیریت موقعیت (Position Adjustments)

- در برخی موارد و بسته به شرایط بازار و استراتژی معاملهگر، ممکن است نیاز به تعدیل موقعیت به جای صرفاً بستن آن باشد. این میتواند شامل بستن بخشی از موقعیت و یا تبدیل به استراتژی ترکیبی و یا رول کردن باشد(Rolling or Structuring)

- در صورت حرکت نامساعد قیمت، یک معاملهگر باتجربه ممکن است موقعیت Naked خود را به یک استراتژی اسپرد (Spread) یا ترکیبی دیگر تبدیل کند (مثلاً Naked Call را به Bear Call Spread یا Naked Put را به Bull Put Spread تبدیل کند) تا ریسک را محدود کند، یا تاریخ سررسید را به جلو (Roll Forward) یا قیمت اعمال را تغییر دهد (Roll Up/Down) به امید بهبود شرایط یا کسب پرمیوم بیشتر (البته این تعدیلها نیز خود پیچیدگیها و ریسکهای خاص خود را دارند).

✅ نکته مهم: اضافه کردن به موقعیت زیانده در معاملات نیکید به شدت پرخطر است و معمولاً توصیه نمیشود مگر در چارچوب یک استراتژی کاملاً مشخص و با مدیریت سرمایه بسیار دقیق.

مدیریت زمان تا سررسید

- آگاهی از تأثیر زمان بر ارزش قرارداد و برنامهریزی برای اقدامات لازم قبل از سررسید (چه خروج، چه تعدیل یا انتظار برای انقضا) بسیار مهم است. تصمیمگیری در روزهای پایانی قبل از سررسید، به خصوص اگر موقعیت در سود (In the Money) یا نزدیک به نقطه سر به سر باشد، اهمیت حیاتی دارد.

مدیریت وجه تضمین و آمادگی برای مارجین کال

- پایش دائم میزان وجه تضمین آزاد در حساب و آگاهی از اینکه چه مقدار حرکت قیمت میتواند منجر به مارجین کال شود، ضروری است. مهمتر از آن، داشتن آمادگی و دسترسی سریع به سرمایه اضافی برای تأمین مارجین کال احتمالی است. نادیده گرفتن این موضوع میتواند عواقب مالی وخیمی داشته باشد.

✔️در بخش دیده بان سایت، فرمول ایجاد ستون و فیلتر استراتژی جهت فعال سازی در اختیار کاربران قرار داده شده است.

✨

تهیه و تنظیم: محیا حسین زاده