قرارداد فروش استقراضی (Short Selling) چیست؟

فروش استقراضی نوعی قرارداد است که اولین بار در در بازارهای مالی بریتانیا ظهور پیدا کرد و بعدها در ایالات متحده آمریکا توسعه یافت و سپس به سراسر بازارهای مالی اقصی نقاط جهان گسترش یافت. ویژگی اصلی ابزار فروش استقراضی این است که به کمک آن میتوان در روندهای نزولی کسب سود کرد.

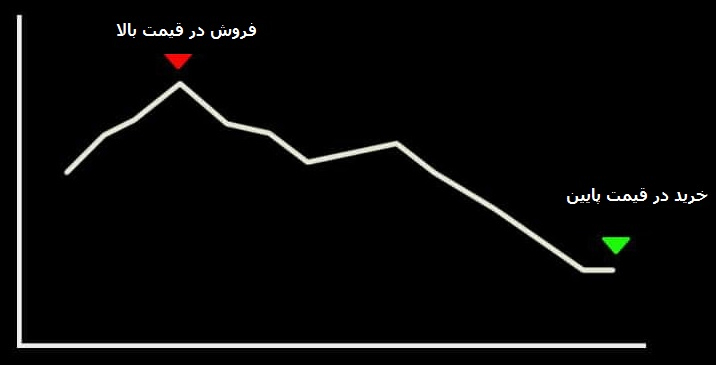

شخص سفتهبازی را فرض کنید که روندی نزولی برای یک سهم پیشبینی کرده است، او از طریق واسطی (کارگزاری) قراردادی برای قرض گرفتن تعدادی از آن سهام از شخصی دیگر، منعقد میکند. سفتهباز به اندازه درصدی از ارزش سهام، وجه تضمینی نزد کارگزار میسپارد. سپس سهام قرض گرفتهشده را در بازار میفروشد و هنگامی که قیمت سهم طبق پیشبینی، کاهش یافت، مجدد به همان تعداد، خریداری میکند و به شخصی که از او قرض گرفته بود بر میگرداند. در نهایت شخص سفتهباز از، ما به التفاوت قیمت فروش در سقف و قیمت خرید در کف، مبلغی سود میکند که پس از پرداخت درصد سود تعهد داده شده به مالک سهام، درصدی برای خودش باقی میماند.

البته این فرایند جزییات دیگری هم دارد که در ادامه چند مورد از آنها را ذکر میکنیم.

* وجه تضمین در برخی از بورسهای ارائه دهنده این نوع قرارداد، تا 50 درصد ارزش روز سهام قرض داده شده نیز میرسد.

* درصد سود باز پرداختی به مالک در زمان انعقاد قرارداد، تعیین میشود و قرض گیرنده متعهد به پرداخت آن در زمان اعمال قرارداد میشود.

* مبلغی که در هنگام فروش سهام در حساب قرضگیرنده وارد میشود و وجه تضمین او، توسط کارگزاری بلوکه میشوند. البته شخص «از طریق کارگزاری» میتواند درخواست سرمایهگذاری مبلغ حاصل از فروش را در محلی دیگر، بدهد و از محل سود آن سرمایهگذاری، سود مورد درخواست مالک سهام را پرداخت کند.

* چه مالک و چه قرض گیرنده در «هر زمانی» قبل از سررسید میتوانند برای انجام تعهدشان اقدام کنند.

* اگر مالک درخواست بازگرداندن سهام را بدهد ولی سهام در بازار موجود نباشد تا شخص قرض گیرنده بخرد و به او بدهد، قرض گیرنده میتواند آن تعداد سهام را از شخص دیگری قرض کند. اگر نتواند قرض کند، کارگزاری از محل وجه تضمین او اقدام خواهد کرد.

الگوی متعارف قرارداد «فروش استقراضی» که در بالا توضیح داده شد، از نظر شرعی قراردادی ربوی محسوب میشود و در نتیجه مورد تایید کمیته فقهی بورس نیست. کمیته فقهی بورس، بجای فروش استقراضی، ابزاری بنام «فروش تعهدی» را برای بورس تهران پیشنهاد داده است که کارکرد آن مشابه فروش استقراضیست اما با شرع اسلام منافاتی ندارد.

در قرارداد فروش تعهدی، یک متقاضی، تعدادی سهام از مالک تحویل گرفته و «به وکالت» از او اقدام به فروش میکند و خرید مثل آنرا، در هر زمان تا تاریخ سررسید (بجز مدت تنفس) متعهد میشود. در این فرایند شخص قرض گیرنده، در نهایت از ما به التفاوت قیمت فروش و خرید، درصدی بعنوان «حق وکالت» دریافت خواهد کرد.

به تازگی تلاشهایی برای پیادهسازی و اجرای فروش تعهدی در بورس تهران، انجام شده است، احتمالاً در آینده بیشتر درباره آن خواهید شنید.

در ادامه میتوانید کلیپ ویدئویی کوتاهی به زبان فارسی و یک کتابچه آموزشی، درباره فروش استقراضی/تعهدی را مشاهده نمایید , و جزییات بیشتری درباره این ابزارها بیاموزید.

فروش استقراضی مصنوعی ( Synthetic short stock ) چیست؟

با توجه به اینکه در حال حاضر امکان فروش استقراضی در بازار بورس تهران وجود ندارد. می توان از روش مصنوعی آن استفاده کرد . این روش دقیقا سود زیانی معادل فروش استقراضی سهم را دارد.

پیاده سازی : فروش اختیار خرید بی تفاوت + خرید اختیار فروش بی تفاوت

قیمت اعمال و تاریخ سر رسید هردو قرارداد یکسان است . همچنین نسبت خرید قراردادها برابر است.

زمانی که احتمال نزول قیمت را می دهید می توانید از این روش استفاده کنید. این استراتژی دقیقا مانند این است که دارایی پایه را فروخته اید با این تفاوت که اگر بازار بر خلاف پیش بینی شما حرکت کرد ، با بستن موقعیت خود از طرف ضرر وارد جهت دیگر بازار شده و بازده خود را بهبود بخشید.

میزان درامد این استراتژی به میزان نزدیکی قیمت اعمال به قیمت دارایی پایه ، و اینکه بالا یا پایین قیمت دارایی پایه باشد ، بستگی دارد.

دارای سود و زیان نامحدود میباشد

سهم و قراردادی را انتخاب کنید که دارای نقدشوندگی بالا باشند.

در هر بازه زمانی قابل اجرا می باشد اما با توجه به اینکه موقعیت های خرید اختیار فروش در ماه های اخر ارزش زمانی خود را به مرور از دست می دهند و در مقابل ، انچه از ارزش زمانی خرید اختیار فروش از دست میرود از موقعیت فروش اختیار خرید بدست می اید. بهتر است زمان باقی مانده تا سر رسید 2ماه یا کمی بیشتر انتخاب شود.

مثال :

شما روند نزولی را برای سهم فولاد پیش بینی میکنید قصد دارید از طریق فروش استقراضی از این نزول کسب سود کنید اما به دلیل نبود بسترهای لازم برای این ابزار مالی شیوه ی فروش استقراضی مصنوعی را انتخاب میکنید.

سهم فولاد در تاریخ 8/1 در قیمت 1000 تومان معامله میشود .شما قرارداد اختیار فروشی را به قیمت اعمال 1000 با پرمیوم 25 تومان با تاریخ سررسید 10/10 می خرید و قرارداد دیگری از نوع اختیار خرید را با قیمت اعمال 1000 و پرمیوم 150 با همان تاریخ سر رسید میفروشید. طبق پیشبینی سهام فولاد با افت قیمت مواجه میشود و در روز سر رسید به قیمت 800 تومان معامله میشود بنابراین شما از قرارداد اختیار خرید به اندازه پزمیوم دریافتی (150 تومان) سود میکنید زیرا خریدار طبیعتا اعمال نخواهد کرد .

اما قرارداد اختیار فروش را اعمال خواهید کرد و سهم را از بازار به قیمت 800 تومان خریده و به قیمت 1000 تومان خواهید فروخت

سود شما از این معامله ما به التفاوت قیمت خرید و فروش سهم منهای پرمیوم پرداختی خواهد بود.

175 = 25 – ( 800 – 1000)

325= 150 + 175 = بازده کل