ابزارهای مشتقه نوعی ابزار مالی هستند که ارزش ان ها از ارزش سایر اوراق بهادار مشتق می شوند به عنوان مثال اوراق اختیار معامله خود ارزش مشخص ندارند بلکه ارزش خود را از اوراق بهاداری که به واسطه ی این اختیار معامله قابل خرید و فروش خواهند بود بدست می آورند علت نامگذاری این ابزارها به عنوان مشتقه نیز همین امر می باشد که ارزش خود را از سایر اوراق بهادار ، سهام و اوراق قرضه ، نرخ سود ، نرخ ارز ، شاخص سهام و حتی کالاهای اساسی دارند

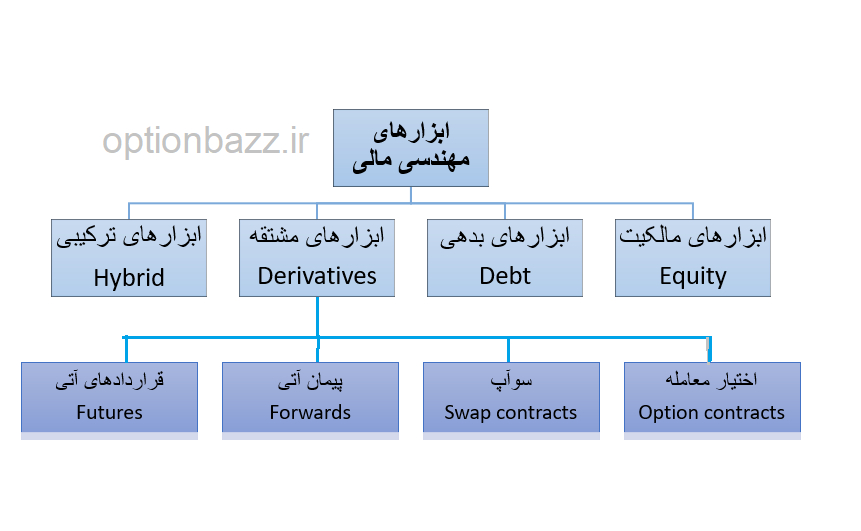

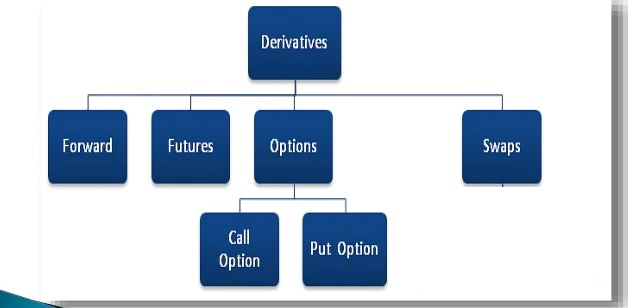

انواع اوراق مشتقه

در نگاه کلی قراردادهای مشتقه رایج عبارتاند

از:

- قرارداد آتی Futures

contract

- پیمان آتی Forward

Contract

- قرارداد اختیار معامله Option

contract

- قرارداد معاوضه Swap

1. قرارداد آتی یا فیوچرز

قرارداد آتی توافقنامهای مبتنی بر خرید

و فروش دارایی در زمان معینی در آینده و با قیمت مشخص است. مشخصات و ویژگیهای

کالا، تاریخ و قیمت قراردادهای آتی از جمله مواردی هستند که توسط ضوابط بازار بورس

تعیین میشوند و قراردادهای آتی عملاً استانداردشده هستند

به کسی که متعهد به خرید شده است، اصطلاحاً

گفته می شود که “موضع معاملاتی خرید یا پوزیشن خرید Long Position اتخاذ کرده است و کسی که متعهد به فروش این

نوع از اوراق مشتقه شده است، اصطلاحاً گفته می شود که “موضع معاملاتی فروش یا پوزیشن

فروش Short Position اتخاذ

کرده است

هزینه کل معامله باید در تاریخ سررسید

قرارداد آتی پرداخت شود. اما با توجه به اینکه در این صورت ریسک نکول طرفین

قرارداد بالاست، وجهی بهعنوان “وجه تضمین” از طرفین دریافت و بهصورت روزانه محاسبه و بروز میشود. بیشتر قراردادهای آتی منجر به تحویل فیزیکی کالا نمیشود و اکثر سرمایهگذاران

قبل از رسیدن زمان تحویل کالا، موضع معاملاتی خود را میبندند

به عنوان مثال:

فرض کنید قرارداد آتی کالایی که تمام ویژگیهای

آن توسط بورس مشخص شده است به قیمت 100 هزار تومان برای تاریخ دو ماه بعد قابل خرید و فروش

است و وجه تضمین یا ودیعه اولیه 10 درصد ارزش قرارداد یعنی 10 هزار تومان و حداقل

ودیعه 6 هزار تومان است. در این صورت هر دو موضع معاملاتی خریدوفروش باید به

اندازه 10 هزار تومان در اختیار بورس قرار دهند

بعد از انعقاد قرارداد آتی، اتاق پایاپای

بهصورت روزانه ماندهحساب طرفین را بهروز میکند. مثلاً اگر روز بعد قیمت کالا

99 هزار تومان شود، هزار تومان از وجه حساب خریدار کسر شده و به حساب وجه تضمین

فروشنده واریز می شود

دلیل این امر این است که در حال حاضر

کالایی که خریدار متعهد شده است به نرخ 100 هزار تومان بخرد را نمیتواند بیش از

99 هزار تومان بفروشد. بهصورت عکس، اگر روز بعد قیمت کالا 2 هزار تومان افزایش یابد،

2 هزار تومان از حساب فروشنده کسر شده و به حساب خریدار واریز میشود

از آنجا که ودیعه اولیه و حداقل آن توسط

بورس تعیین شده است، ودیعه طرفین هیچگاه نباید کمتر از آن مقدار شود. در مثال فوق

اگر حساب ودیعه کمتر از 6 هزار تومان شود، اخطار داده میشود و شخص باید حساب ودیعه

را شارژ نماید. در غیر این صورت، بورس موضع معاملاتی وی را مسدود میکند

2. پیمان آتی یا فوروارد

پیمان آتی همان قرارداد آتی است با این

تفاوت که قراردادهای آتی در بازار بورس معامله میشوند و پیمانهای آتی در بازارهای خارج از بورس مورد معامله قرار می گیرند.در پیمان های آتی اغلب ارزهای دیگر کشورها مورد معامله هستند و اکثر بانک های بزرگ در اتاق مبادلات ارزی ، میز مخصوصی با عنوان میز پیمان آتی تدارک دیده اند همچنین در بازارهای کشاورزی به میزان بسیار زیادی توسعه یافته اند

از انجایی که پیمان های آتی نتیجه مذاکرات مستقیم بین دو معامله کننده بزرگ می باشد دارای استاندارد سازی دارایی پایه و تدوین قوانین و رویه های گسترده نمی باشد

از تفاوت های دیگر قرارداد آتی و پیمان آتی می توان به تاریخ تحویل در پیمان های آتی اشاره کرد که طبق توافق طرفین تعیین می شود و به ماه های خاصی محدود نمی شوند همچنین برخلاف قرارداد آتی که روزانه تسویه می شوند پیمان های آتی در تاریخ سر رسید تسویه می شوند و اغلب به تحویل فیزیکی کالا یا به صورت نقد منجر می شود

3.قرارداد

اختیار معامله یا آپشن

قراردادهای

اختیار معامله که یکی از انواع اوراق مشتقه هستند، به دو نوع اختیار خریدCall Option و اختیار فروش Put Option تقسیم میشود. دارنده اختیار خرید

با پرداخت مبلغی این حق را برای خود میخرد که دارایی موضوع قرارداد را با قیمتی

معین و در تاریخی مشخص یا قبل از آن، بخرد. به همین ترتیب، دارنده اختیار فروش با

پرداخت مبلغی این حق را برای خود میخرد که دارایی موضوع قرارداد را با قیمتی معین

و در تاریخی مشخص یا قبل از آن، بفروشد

قرارداد

اختیار خرید و اختیار فروش به دو حالت اروپایی و آمریکایی تقسیم میشود. در حالت

اروپایی، فقط در زمان سررسید میتوان از اختیار معامله استفاده کرد ولی در حالت

آمریکایی در هر زمانی تا قبل از سررسید و همچنین در سررسید، امکان استفاده وجود

دارد

یک مثال عددی ساده اختیار خرید آمریکایی را بررسی

خواهیم کرد. فرض کنید شخصی با پرداخت 5 هزار تومان به یک فروشنده، این حق را برای

خود خریده است که بتواند تا دو ماه آینده کالایی را به نرخ 100 هزار تومان بخرد.

با توجه به قیمت این کالا طی این مدت، حالتهای مختلفی به وجود میآید:

اگر

قیمت کالا در بازار کمتر از 100 هزار تومان باشد، منطقی است که شخص کالا را از

بازار خریداری نماید. در این صورت به اندازه 5 هزار تومان (همان اندازه که به آن

فروشنده پرداخت کرده بود) زیان کرده است

اگر

قیمت کالا در بازار بیشتر از 100 هزار تومان باشد، منطقی است که شخص کالا را طبق

توافق خود با فروشنده و به قیمت 100 هزار تومان خریداری نماید. در این شرایط اگر قیمت

بازار کمتر از 105 هزار تومان باشد، شخص زیان خود را کاهش داده است و اگر قیمت

بازار بیشتر از 105 هزار تومان باشد، سود کرده است

مثلاً اگر قیمت کالا در بازار 103 هزار تومان

باشد، شخص کالا را به قیمت 100 هزار تومان از فروشنده میخرد و با توجه به اینکه

قبلاً 5 هزار تومان پرداخت کرده بود، در نهایت به اندازه 2 هزار تومان متضرر میشود

اگر قیمت کالا در بازار 125 هزار تومان باشد،

شخص کالا را به قیمت 100 هزار تومان از فروشنده میخرد و با توجه به اینکه قبلاً 5

هزار تومان پرداخت کرده بود، درنهایت 20 هزار تومان سود میکند

همانطور

که بررسی شد، شخص با پرداخت مبلغی، اختیار خرید کالا را از فروشنده کالا خریده بود

و تنها در شرایطی که خرید کالا به قیمت توافق شده به نفع او بود، کالا را از

فروشنده مطالبه میکرد. در غیر این صورت وجهی که قبلاً به فروشنده داده بود را نادیده

میگرفت

در

یک مثال دیگر اختیار فروش اروپایی را بررسی خواهیم کرد. فرض کنید یک تولیدکننده

کالا 7 هزار تومان به خریدار محصولاتش پرداخت کرده است و این حق را برای خود خریده

است که بتواند دقیقاً به تاریخ سه ماه آینده این کالا را به نرخ 70 هزار تومان به

او بفروشد. با توجه به قیمت این کالا در بازار در سه ماه آینده، حالتهای زیر به

وجود میآید:

اگر

قیمت کالا در بازار بیشتر از 70 هزار تومان باشد، تولیدکننده محصول خود را به قیمت

بازار و به شخص دیگری میفروشد و عملاً به اندازه 7 هزار تومان متضرر شده است

اگر قیمت کالا در بازار کمتر از 70 هزار

تومان باشد، شخص کالا را به همان خریداری که با او توافق کرده بود، میفروشد. در این

صورت اگر قیمت بازار بین 63 و 70 هزار تومان باشد، تولیدکننده زیان خود را کاهش

داده است و در قیمتهای کمتر از 63 هزار تومان، عملاً سود کرده است

در ادامه مقالات با طور اختصاصی به اموزش اختیار معامله پرداخته ایم

4.قرارداد

معاوضه یا سوآپ

قرارداد سوآپ یکی از ابزارهای نوین مالی است که در مدیریت ریسک به میزان بسیار زیادی مورد استفاده قرار می گیرد

سوآپ اولین بار در سال 1979 در لندن طراحی گردید و در سال 1981 اولین قرارداد سواپ پولی توسط شرکت سالمون برادرز ایجاد و مورد استفاده قرار گرفت و به تدریج گسترش یافت . در حال حاضر نیز اکثر قراردادهای مشتقه ی خارج از بورس به صورت سوآپ انجام می شود

در قرارداد معاوضه طرفین آن متعهد میشوند

که برای یک زمان مشخص، دو دارایی یا منافع حاصل از آنها را با کیفیت مشخص و به

نسبت تعیینشده، معاوضه نمایند. بدیهی است بعد از انقضای قرارداد، داراییها یا

منافع حاصل از آنها به صاحبان اولیه آنها برمیگردد

مطابق تعریف ی دیگر ، قرارداد سوآپ قراردادی است که در ان مجموعه ای از جریان های نقد با نرخ ثابت و مجموعه ای از جریان های نقدی با نرخ شناور با یکدیگر تعویض می گردند.بدین ترتیب افرادی که به دنبال مواجه با نوسانات قیمت هستند جریان نقد ثابت و سایر مشارکت کنندگان بازار که به واسطه حرفه خویش از این فرصت ها با قبول ریسک استفاده می کنند ، جریان نقد شناور را بر می گزینند

متداول ترین سوآپ ها ، سوآپ نرخ بهره ، نرخ ارز و سواپ کالاست که عمدتا مربوط به قراردادهای بین شرکت ها ی پتروشیمی و شرکت های تولیدی و یا شرکت های نفت و پالایشگاه ها می باشد

کاربردهای مشتقات مالی

1. مدیریت ریسک : مهم ترین کاربرد جهت پوشش ریسک نوسانات قیمتی می باشد

2. اهرم مالی : باعث می شود سرمایه گذار با سرمایه کمتر در معاملات بزرگتری مشارکت داشته باشد و بدین وسیله استفاده موثر تری از سرمایه موجود داشته باشد

3. آربیتراژ های قیمتی ، زمانی و آماری را برای سرمایه گذار فراهم می اورد

- آربیتراژ قیمت: استفاده از تفاوت قیمت یک دارایی در بازارهای مختلف

- آربیتراژ زمانی: بهرهبرداری از تفاوت قیمت در زمانهای مختلف (مثلاً بین قیمت نقدی و آتی)

- آربیتراژ آماری: استفاده از روابط آماری بین داراییهای مختلف برای کسب سود

4. ایجاد استراتژی های معاملاتی پیچیده با استفاده از ترکیب مشتقات

✨

تهیه و تنظیم: محیا حسین زاده