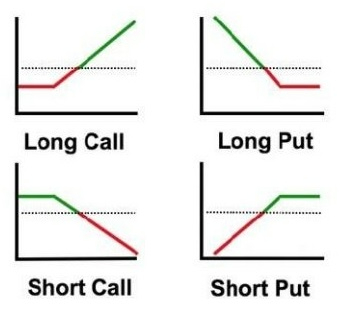

به طور کلی، اختیار خرید میتواند به عنوان یک شرطبندی اهرمی بر روی افزایش ارزش یک سهام یا دارایی خریداری شود، در حالی که اختیار فروش برای سود بردن از کاهش قیمت خریداری میشود. خریدار اختیار خرید حق دارد، اما مجبور نیست، تعداد سهام مشخص شده در قرارداد را به قیمت توافقی بخرد. خریداران اختیار فروش نیز حق دارند، اما مجبور نیستند، سهام را به قیمت توافقی مشخص شده در قرارداد بفروشند.

فروشندگان اختیار، که به عنوان رایتر شناخته میشوند، موظفند اگر خریدار تصمیم به اجرای (یا “تخصیص”) اختیار خرید و یا اختیار فروش گرفت . دارایی پایه مورد معامله را تحویا دهد یا تحویا بگیرد

قرارداد اختیار خرید: در یک معامله اختیار خرید، زمانی که یک یا چند قرارداد از فروشنده خریداری میشود، یک موقعیت باز میشود. به فروشنده پرمیوم پرداخت میشود تا تعهد فروش سهام به قیمت توافقی را بپذیرد. اگر فروشنده سهامی را که قرار است فروخته شود در اختیار داشته باشد، این موقعیت اختیار خرید پوششدار نامیده میشود.

قرارداد اختیار فروش: خریداران اختیار فروش اغلب بر کاهش قیمت دارایی پایه سفتهبازی میکنند و حق فروش سهام به قیمت توافقی را دارند. اگر قیمت سهام قبل از سررسید یا در زمان سررسید به زیر قیمت توافقی کاهش یابد، خریدار میتواند سهام را به قیمت توافقی به فروشنده اختیار بفروشد

زمانی که حجم معاملات یا نوسانات نسبتاً کم است و بازار روند صعودی دارد، معاملهگران اغلب یک یا چند اختیار خرید میخرند، زیرا اختیار خرید با افزایش قیمت دارایی پایه، تمایل به افزایش ارزش دارد. در همین حال، معاملهگران تمایل دارند اختیار فروش را زمانی بخرند که حجم یا نوسانات نسبتاً کم است و بازار روند نزولی دارد، زیرا اختیار فروش با کاهش بازار، افزایش ارزش پیدا میکند. در دوران رکود بازار، معاملهگران اختیار معامله اغلب اختیار خرید میفروشند، در حالی که هنگام رشد بازار، اختیار فروش میفروشند.

پوشش ریسک و سفتهبازی با قراردادهای اختیار معامله

اختیار معامله میتواند ابزاری مؤثر برای پوشش ریسک باشد زیرا به سرمایهگذاران اجازه میدهد سرمایهگذاریهای خود را در برابر ریسک کاهش قیمت محافظت کنند و در عین حال امکان سود بالقوه را حفظ نمایند. معمولاً پوشش ریسک شامل گرفتن یک موقعیت جبرانی در یک اوراق بهادار مرتبط، مانند اختیار خرید یا فروش است. فرض کنید شما یک مدیر پرتفوی با تمرکز بر سهام هستید. شما میخواهید پرتفوی را از کاهش احتمالی قیمت ها محافظت کنید و ممکن است اختیار فروش برای سهام موجود در پرتفوی بخرید. اگر قیمت سهام کاهش یابد، ارزش اختیار فروش افزایش مییابد و زیانهای پرتفوی را جبران میکند.

اختیار معامله همچنین به دلیل اهرم ذاتی خود، به طور گستردهای برای اهداف سفتهبازی استفاده میشود. از آنجا که اختیار معامله به شما اجازه میدهد مقدار زیادی از یک سهام یا دارایی پایه دیگر را از طریق یک حق بیمه(پرمیوم) نسبتاً کوچک کنترل کنید، میتواند چشمانداز سفتهبازی بیشتری ارائه دهد. فرض کنید انتظار دارید قیمت سهام یک شرکت افزایش یابد و اختیار خرید میخرید. اگر قیمت سهام از قیمت اعمال اختیار معامله فراتر رود، سودی کسب میکنید که چند برابر پرمیوم اولیه پرداخت شده است. از طرف دیگر، اگر سرمایهگذاری معتقد باشد که قیمت سهام در حال کاهش است، ممکن است اختیار فروش بخرد. کاهش قیمت سهام به زیر قیمت اعمال میتواند منجر به سود قابل توجهی نسبت به پرمیوم اولیه شود.

ریسکها و مزایای قراردادهای اختیار معامله

معاملات اختیار شامل استراتژیهایی است که از اقدامات اساسی پوشش ریسک یا محافظتی تا سرمایهگذاریهای پیچیده سفتهبازانه را در بر میگیرد. در حالی که پتانسیل سودآوری با اختیارات میتواند قابل توجه باشد، ریسکهای آن نیز چشمگیر است.

اختیارهای خرید و فروش ابزارهای قدرتمندی برای بهبود یا محافظت از عملکرد یک پورتفولیو در برابر ضررها هستند. با این حال، آنها نیازمند درک عالی از پویاییهای بازار و عوامل تأثیرگذار بر قیمتگذاری اختیار، مانند کاهش ارزش زمانی و نوسانات هستند.

قبل از مشارکت در معاملات اختیار، باید درک کنید که آیا شرایط بازار و اوراق بهادار پایه مطلوب هستند یا خیر. علاوه بر این، بازه زمانی مربوطه را در نظر بگیرید. باید سعی کنید تاریخ انقضای اختیار را با زمان مورد انتظار برای تغییرات قیمت دارایی هماهنگ کنید. در نهایت، به یک برنامه مشخص برای زمان فروش یا اعمال اختیار بر اساس عملکرد دارایی نیاز دارید.

اگر یک اختیار به تاریخ انقضا برسد و قیمت اعمال آن بالاتر از قیمت بازار دارایی باشد، بیارزش منقضی میشود یا به اصطلاح “OTM” میشود.

ریسکها و مزایای قراردادهای اختیار خرید

معاملات اختیار خرید میتواند ریسکهای بالایی داشته باشد. امکان از دست دادن کل پرمیوم پرداخت شده وجود دارد. اگر قیمت سهام تا زمان انقضا از قیمت اعمال بالاتر نرود، اختیار خرید بیارزش منقضی میشود و منجر به از دست دادن کل پرمیوم میشود. همچنین خطر کاهش ارزش زمانی وجود دارد. اختیارات ابزارهای حساس به زمان هستند. ارزش اختیار خرید ها با نزدیک شدن به تاریخ انقضا کاهش مییابد، که میتواند در صورت عدم افزایش قیمت سهام بالاتر از قیمت اعمال تا زمان انقضا منجر به ضرر شود.

علاوه بر این، اختیارات خرید نسبت به نوسانات حساس هستند. قیمت اختیارات خرید میتواند به دلیل تغییرات قیمت سهام زیربنایی به شدت نوسان کند. نوسانات بالا میتواند پرمیوم ها را افزایش دهد که لزوماً به حرکتهای مطلوب در قیمت سهام مرتبط نیست.

با وجود این ریسکها، اختیار خرید چندین مزیت دارند. خرید اختیار خرید به شما کنترل بیشتری بر مقدار نسبتاً بزرگتری از سهام نسبت به خرید مستقیم سهام با همان مقدار میدهد. این اهرم به معنای افزایش بازده است. علاوه بر این، حداکثر ضرر برای خرید اختیارات خرید محدود به پرمیوم پرداخت شده است، صرف نظر از اینکه قیمت سهام زیربنایی چقدر کاهش یابد. در نهایت، از اختیارات خرید میتوان برای اهداف استراتژیک مختلف از جمله سودهای سفتهبازی، درآمد از طریق جمعآوری پرمیوم و به عنوان بخشی از استراتژیهای پیچیدهتر اختیار استفاده کرد.

ریسکها و مزایای قراردادهای اختیار فروش

درست مانند اختیار خرید، اختیار فروش نیز میتوانند بیارزش منقضی شوند و منجر به از دست دادن کل پرمیوم پرداخت شده شوند. این میتواند زمانی رخ دهد که قیمت سهام بالاتر از قیمت اعمال باقی بماند. همچنین، اختیار فروش از کاهش ارزش زمانی رنج میبرند، به این معنی که با نزدیک شدن به تاریخ انقضا ارزش خود را از دست میدهند، به ویژه اگر قیمت سهام طبق انتظار حرکت نکند. در بازارهای بسیار متلاطم، هزینه اختیار فروش میتواند افزایش یابد و آنها را به شکلی گران از بیمه تبدیل کند.

با این حال، استفاده از اختیار فروش پاداشهایی به همراه دارد. اختیار فروش ها راهی برای سود بردن از کاهش قیمت سهام بدون نیاز به فروش استقراضی سهام فراهم میکنند، که میتواند ریسکها و هزینههای بیشتری داشته باشد. اختیار فروش همچنین میتوانند از شما در برابر کاهش ارزش سایر سرمایهگذاریها در یک پورتفولیو محافظت کنند و ضررهای احتمالی در ارزش سهام زیربنایی را جبران کنند. در نهایت، مانند اختیار خرید، خرید اختیار فروش ریسکی محدود به پرمیوم پرداخت شده دارد و یک پروفایل ریسک از پیش تعیین شده ارائه میدهد.

مثالی از رفتار یک معامله گر در خرید و فروش اختیار معامله

سهام شرکت الف در قیمت 60 تومان معامله میشود و یک رایتر اختیار خرید قصد دارد قرارداد را با قیمت اعمال 65 تومان و تاریخ انقضای یک ماهه بفروشد. اگر قیمت سهام زیر 65 باقی بماند و قرارداد منقضی شوند، رایتر اختیار خرید، سهام را نگه میدارد و میتواند با فروش اختیار خرید جدید، پرمیوم دیگری دریافت کند. (معامله گر استراتژی کاورد کال را اجرا کرده است)

با این حال، اگر قیمت سهام به بالای 65 افزایش یابد، خریدار اختیار خرید، سهام را از فروشنده تحویا خواهد گرفت اصطلاحا اعمال خواهد کرد و آنها را به قیمت 65 تومان خریداری میکند. خریدار اختیار خرید همچنین میتواند اعمال نکند یا قرارداد را قبل از سر رسید بفروشد، اگر خرید سهام یا اعمال نتیجه مطلوب را در بر نداشته باشد

آیا ابزارمشتقه مالی دیگری وجود دارند

در نگاه کلی قراردادهای مشتقه رایج عبارتاند

از:

- قرارداد آتی Futurescontract

- پیمان آتی ForwardContract

- قرارداد اختیار معامله Optioncontract

- قرارداد معاوضه Swap

هر یک از این مشتقات دارای ویژگیها، کاربردها و پروفایلهای ریسک خاص خود هستند. مانند اختیارات، این ابزارها نیز برای پوشش ریسکها، سفتهبازی بر روی حرکتهای آینده داراییهای پایه خود و بهبود تنوعبخشی پورتفولیو استفاده میشوند.

برخی از استراتژیهای معاملاتی رایج اختیار معامله کدامند

استراتژیهای معاملاتی اختیارات از پایه تا بسیار پیچیده متغیر هستند و شامل موقعیتهای تکی یا چندگانه میشوند، از پر کاربرد ترین ان ها می توان موارد زیر را نام برد

- فروش پوششی (covered calls)

- خرید محافظتی (protective puts)

- انواع اسپرد ها (bull and bear spreads)

- استرادلها (straddles)

- استرنگلها (strangles)

- استراتژی های پروانهای (butterfly spreads)

- خالی فروشی (naked)

هر استراتژی با مجموعهای از ریسکها و مزایای خاص خود همراه است. قبل از به کارگیری آنها، باید چشمانداز بازار، تحمل ریسک و اهداف سرمایهگذاری خود را در نظر بگیرید.

برای اطلاعات بیشتر در مورد این استراتژیها، به مقالات سطح پیشرفته مراجعه کنید.